▽ 要約

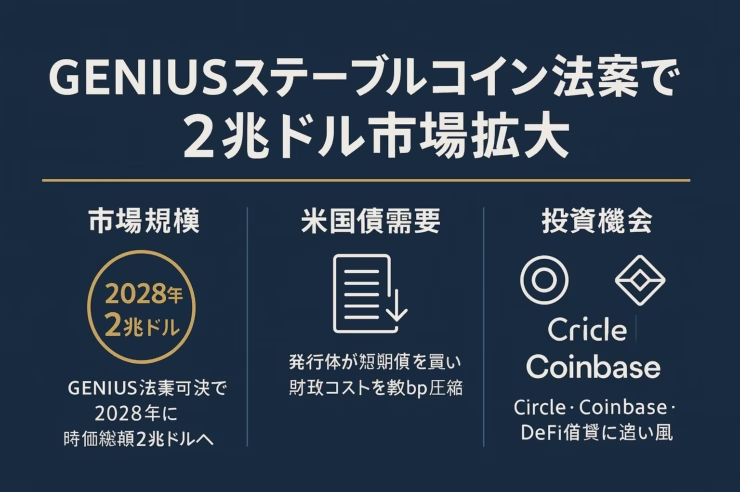

マーケット規模:GENIUS法案可決で2028年に時価総額2兆ドルへ

米国債需要:発行体が短期債を買い財政コストを数bp圧縮

投資機会:Circle・Coinbase・DeFi借貸に追い風

ステーブルコイン法案は“ドル覇権の再強化装置”であり、投資家に前例のない2兆ドル規模のブルーオーシャンを提示する。

米上院が可決したステーブルコイン法案(GENIUS)は、短期米国債を大量に抱え込む構造を制度化する。結果として

- 米財務省の調達コストを引き下げ

- 発行者・流通チャネル・DeFiインフラに新規収益源を提供

読むメリットは、法案成立までの18 か月でどこに投資リターンが集中するかを把握できる点だ。

法案の要点と市場インパクト

二重ライセンス制と1:1担保が機関投資家の参入障壁を下げ、2028年2兆ドル市場を現実にする。

GENIUS法案は発行量100億ドル超の事業者を連邦監督下に置き、安全資産のみを担保として許可。月次開示と独立監査が義務化され、信用不安が構造的に縮小する。

短期米国債“超”買い手の誕生

発行体は短期債を恒常的に積み増し、米国債利回りを押し下げる。

TetherとCircleは既に1,660億ドル相当を保有。法案成立後は発行残高が指数関数的に伸び、FRB・海外中銀に次ぐ第3の買い手となる。

Circle・Coinbaseに直撃する成長オプション

流通チャネルの希少性がCircleの高PERを正当化、Coinbaseは粗利50%を維持。

USDC残高倍増は保守的シナリオでも2025年利益を4.9億→10億ドルへ押し上げる。Coinbaseは“発行手数料”ビジネスで直接恩恵を享受。

投資家が注目すべきセクター

大型株から始まり、次にDeFi借貸・国債トークナイゼーションへ波及する。

上場株:Circle/Coinbase

- Circle:IPO後2週間で株価3倍。高い市夢率は米国債スプレッド獲得力への期待値。

- Coinbase:USDCネット利息の50%をチャネル収入として享受。

DeFi借貸:Aave・Morpho

ステーブルコイン流入は資金サプライを拡大し、借入APRを低下させつつ手数料収入を底上げ。

国債トークン化:Ondo・Maple

オンチェーンT‑Bill戦略が最大の直接受益者。

米国債需要増を背景に、オンチェーン国債ファンドのTVLが急伸する見込み。

リスクとカウンターシナリオ

下院審議の遅延とAML強化条項の上積みが短期ボラティリティ要因。

過渡期18 か月で既存USDTに規制対応コストが発生し、発行減速の可能性あり。

▽ FAQ

Q. GENIUS法案とは?

A. 連邦と州の二重ライセンス制を導入し、1:1安全資産担保・月次開示を義務付ける米ステーブルコイン包括法案。

Q. 法案で米国債需要は何が変わる?

A. 2028年には発行者が2兆ドルの短期債を保有し、政府借入コストを数bp押し下げる試算。

Q. Circle株の高PERは正当化される?

A. USDC残高倍増で2025年利益が4.9億→10億ドルに拡大する強気シナリオが織り込まれている。

■ ニュース解説

上院可決済みのGENIUS法案は、下院通過と大統領署名を経て正式施行される見込みが高い。マーケットは可決直後からCircle株を3倍に評価し、DeFiプロトコルのTVLも緩やかに増加している。しかしAML条項の強化提案や選挙日程の影響で成立が遅れると、短期的に発行残高が伸び悩むシナリオも想定される。

(出典:XinGPT)