▽ 要約

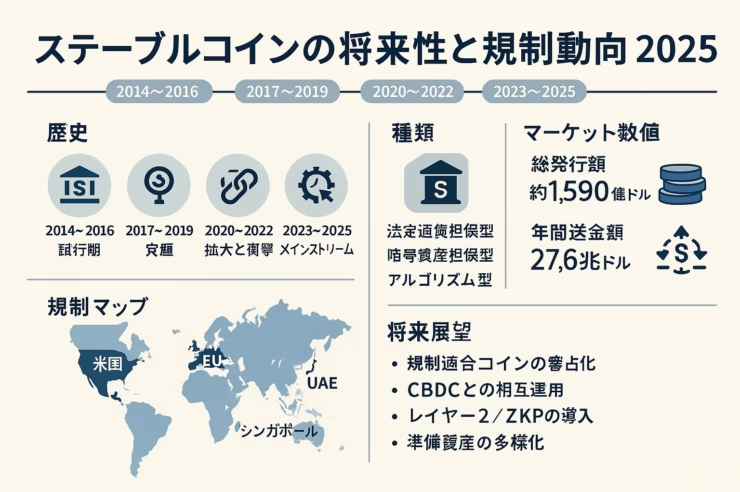

・ステーブルコイン 将来性を軸に、誕生から2025年までの発展を整理

・技術方式(法定通貨担保・暗号資産担保・アルゴリズム・ハイブリッド)を比較

・米国・日本・EU・シンガポール・UAEなど主要国の最新規制を概観

・国際送金、DeFi、金融包摂など経済的効果を具体例で解説

・CBDCとの関係と、準備資産が国債市場に与える波及を検証

・2024–2025年のニュースから読み解く今後の課題と展望を提示

ステーブルコインとは何か:定義と進化

ステーブルコイン 将来性を語る前に、概念を明確にしておく。ステーブルコインとは、法定通貨や資産価格に連動させ価値の安定を目指すデジタル通貨である。2014年にBitUSDが登場して以降、市場は爆発的に成長し、2024年末には総発行額が約1,590億ドル、年間送金額は27.6兆ドルとクレジットカード大手2社合計を上回った。

歴史:2014年の黎明期から2025年まで

2014–2016:試行期

- BitUSDが暗号資産担保型の実証を開始

- テザー(USDT)が法定通貨担保モデルを確立し、後の主流となる

2017–2019:分散型と規制の覚醒

- MakerDAOがDAIを発行し、過剰担保・分散ガバナンスを実装

- FacebookのLibra構想が各国規制当局を刺激し、国際的議論が加速

2020–2022:市場拡大とショック

- DeFiブームで流通量は50億→1,800億ドルへ

- TerraUSD(UST)の崩壊がアルゴリズム型の脆弱性を露呈

2023–2025:規制整備とメインストリーム化

- EU MiCA成立、日本の資金決済法改正など制度化が進展

- PayPalのPYUSD発行など既存決済大手が参入

- 発行体の準備資産は米国短期国債に集中し、市場への影響が拡大

技術方式別の特徴と主なプロジェクト

| 方式 | 代表例 | 安定性の鍵 | 長所 | 主な懸念 |

|---|---|---|---|---|

| 法定通貨担保型 | USDT・USDC | 100%準備金 | シンプルで高いペグ維持 | 発行体集中・透明性 |

| 暗号資産担保型 | DAI | 超過担保・清算機構 | 分散性・検証可能 | 資本効率の低さ |

| アルゴリズム型 | UST(崩壊) | 需給調整アルゴリズム | 担保不要で理論的に効率的 | 需要急減で崩壊リスク |

| ハイブリッド型 | FRAX 等 | 部分担保+調整 | 柔軟な資本効率 | 設計複雑・検証途上 |

世界規制マップ:主要国・地域の最新動向

米国

- 下院「支払いステーブルコイン明確化法案」、上院「GENIUS法案」が2025年に審議中

- 発行体に銀行並みの監督、1対1の償還義務を課す方向

日本

- 2023年施行の資金決済法改正で電子決済手段に区分

- 2025年から準備資産の半分を短期国債で運用可能に緩和し、取扱業者が初認可

EU

- MiCA規則(2024年施行)で「電子マネートークン」「資産参照トークン」を明確化

- 100%準備金と10営業日以内の償還義務、高利用トークンには取引上限

シンガポール

- MASが2023年に単一通貨建てステーブルコイン枠組みを確定

- オプトイン制で「MAS規制」ラベルを付与可能、5営業日償還を義務化

UAE

- 2023年「決済トークンサービス規則」でディルハム建てと登録外貨建てのみ決済を許可

- 1年間の移行期間を経て2025年6月に完全施行予定

経済的インパクト

国際送金と貿易決済

トラディショナルなSWIFT経由送金が数日かかるのに対し、ステーブルコインは数分で処理し手数料も大幅減。ブラジルなどでは出稼ぎ送金の主役となり、資本流入・流出を左右している。

DeFiの基盤通貨

DEXの流動性ペアの過半数はステーブルコイン絡み。価格指標として機能し、利回り生成でも不可欠な存在だ。

金融包摂

アルゼンチン・ベネズエラ等の高インフレ国では、USDTが事実上のデジタル・ドル貯蓄手段となり、銀行口座を持たない層の資産保全に寄与。

マクロ金融への波及

テザー社などが保有する米国短期国債は900億ドル超。マネーマーケットの重要プレーヤーとなり、デジタル取り付けが起これば金融安定リスクに直結する。

将来展望:ステーブルコイン 将来性を読み解く

- 規制適合コインの寡占化:厳格な要件を満たす発行体が信頼を集め、市場を主導

- CBDCとの相互運用:公的基盤+民間イノベーションの二層構造が現実的シナリオ

- レイヤー2/ZKPの導入:送金手数料とプライバシーを両立し、日常決済へ拡大

- 準備資産多様化:国債偏重から短期預金・中央銀行当座預金へとシフトする可能性

ニュース解説(2024–2025年)

- 米上院GENIUS法案が6月採決段階—成立すれば発行体は連邦レベルの承認制に移行。

- 日本で初の法適合ステーブルコイン取扱業者が営業開始—国内小売決済への実証実験が注目。

- EU MiCA施行直前の駆け込みライセンス申請が相次ぎ、フランスAMFは申請審査を簡素化。

- UAE中央銀行、ディルハム建てステーブルコインパイロットを承認—湾岸諸国初の公認事例。

- DeFi市場でUSDCのシェアが再拡大—透明性強化による機関投資家の資金流入が背景。

これらの動きは、ステーブルコイン将来性を左右する「規制整備」「公私連携」「透明性向上」という三大テーマを鮮明にしている。発行体と利用者はいずれも、法的安定性と技術的信頼性を兼ね備えたコインを選別する時代へ突入したと言える。