▽要約

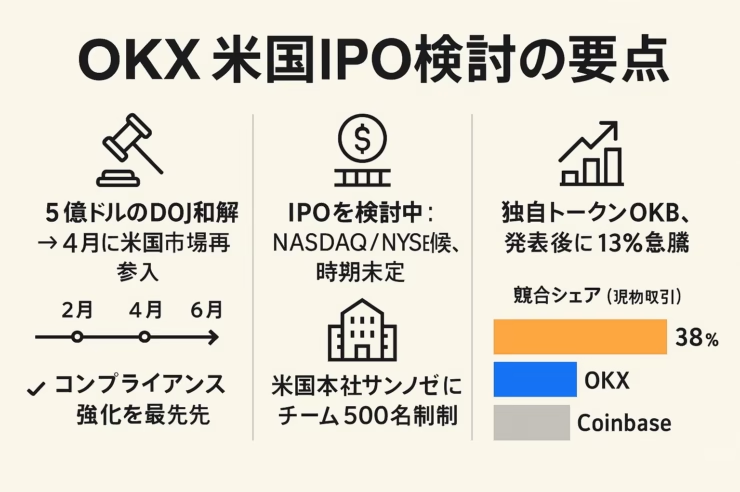

IPO検討状況:米国再参入後に上場準備を模索

司法省和解後:5億ドル支払いで規制リスク低減

競合動向:資本市場で大手取引所と対峙

OKX米国IPOは、暗号資産業界の巨人が資本市場へ一歩踏み出す可能性を示すニュースだ。なぜ再参入直後に上場を視野に入れるのか。本記事では背景・狙い・影響を整理し、投資家と業界関係者の疑問に答える。

IPO検討の現状

具体的提出はまだだが、米国上場を真剣に検討している。

The Informationが伝えたところによると、OKXは米国でのIPO実現性を評価中だ。ナスダックやNYSEが候補と目されるが、SECへのS-1提出など正式プロセスは始まっていない。

上場を急がない理由

- 規制審査リスクの最小化

- 評価額を左右するマーケット環境の見極め

- 米国事業基盤(顧客・売上)の伸長確認

再参入と和解の経緯

5億ドル超の和解で“足かせ”を外し、合法的に米国市場へ復帰。

2025年2月、OKXは米司法省と無許可送金業務違反で和解し約5億ドルを支払った。4月にはカリフォルニア州サンノゼに北米本社を設立し、正式にプラットフォームとウォレットをローンチ。

主要マイルストーン

- 2月: DOJ和解成立(罰金+没収金総額5億ドル)

- 4月: サンノゼ本社開設、サービス提供開始

- 6月: IPO検討報道が浮上

米国戦略と組織強化

ローカルチーム強化で“スーパーアプリ”構想を推進。

U.S. CEOのロシャン・ロバート氏は「カテゴリーデファイニングなスーパーアプリを目指す」と語る。米国従業員はNY・SF・SJで計約500名に拡大し、取引・ウォレット・DeFiを横断する一体型サービスの開発が進む。

業界比較と市場評価

資本市場への進出でCoinbase型モデルを狙う。

上場済みの米国取引所Coinbaseは株式公開によってブランドと資金調達力を高めた。OKXも同様に、

- 資金調達力:新規株式で開発・M&A資金を確保

- 信用向上:上場企業としての開示義務が顧客信頼を強化

- 競合優位性:未上場大手Binanceとの差異化

市場の反応と今後の見通し

投資家は成長機会に注目する一方、規制リスクを注視。

報道後、OKX独自トークンOKBは二桁%の上昇を示すなど期待が先行。しかし米国規制の不確実性は依然として高く、BullishやGeminiなど他社のIPO計画も控える中で、審査基準や市場環境が成否を左右する。

▽ FAQ

Q. OKXはいつ米国でIPOを行いますか?

A. 時期は未公表で、SECへの申請も確認されていません。

Q. 和解金はいくら支払われたのですか?

A. 罰金と没収金を合わせて約5億ドルです。

Q. 米国拠点はどこにありますか?

A. 本社はサンノゼ、加えてNYとSFにオフィスがあります。

■ ニュース解説

今回の報道は、暗号資産取引所が「規制対応→米国再参入→IPO模索」という王道ルートを歩み始めたことを示す。Coinbaseの成功が呼び水となり、伝統金融市場での信用調達が業界の次の成長ドライバーになる可能性が高い。一方でSECの審査、マーケットのリスク許容度は流動的だ。IPOの実現性は、規制動向とOKXの米国事業伸長スピードに左右されるだろう。

(出典:The Block)