▽ 要約

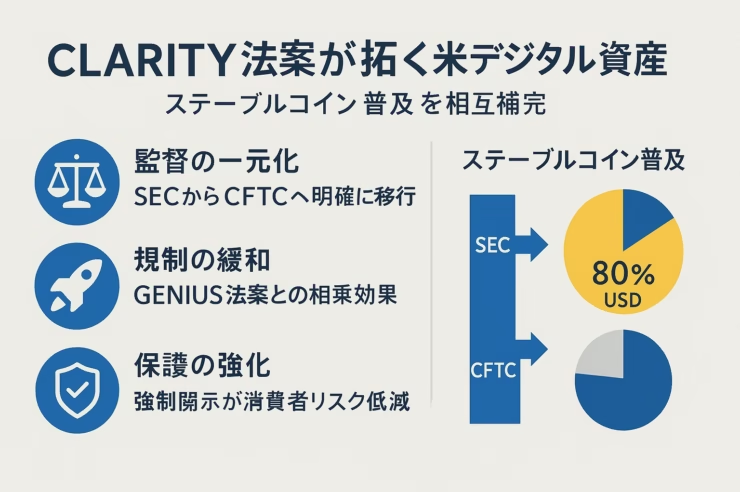

マーケット構造:SECからCFTCへ監督移行で透明性向上

イノベーション:七指標モデルにより起業家の法的不確実性を解消

消費者保護:強制開示と内部者売却制限でFTX型リスク低減

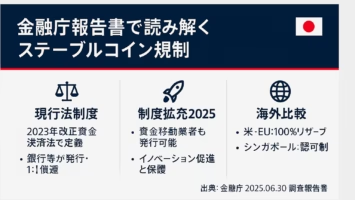

ステーブルコイン連携:GENIUS法案と相互補完しドル覇権を強化

地政学的意義:米主導基盤で中国系チェーン依存を回避

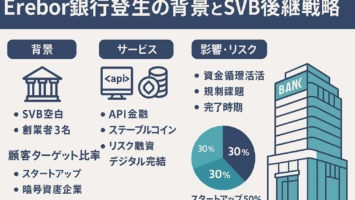

CLARITY法案は「どのトークンが商品で、誰が監督するのか」という長年の論争に終止符を打つ試みだ。本稿では(1)起業家が得る具体的メリット、(2)消費者保護とイノベーションの両立策、(3)既に成立したステーブルコイン規制=GENIUS法案との相乗効果を整理する。読後には、法案がもたらす市場構造の変化を自社戦略に落とし込むヒントが得られるだろう。

CLARITY法案の概要と成立プロセス

下院可決済みの法案は七つの「コントロール基準」でトークン成熟度を判定し、成熟後は商品扱いとする。

圧倒的賛成票の背景

- 共和党に加え78名の民主党議員が賛成。

- FTX破綻を受け「無規制より明確な規制」の世論が拡大。

参院で想定される修正点

- DeFiに対する州法上乗せ問題

- トークン化証券やデリバティブの扱い

七指標「基づくコントロール」モデル

SECの2019年指針より客観的かつ測定可能で、開発者が開発停止を強いられるインセンティブを排除する。

主要指標例

- ノード運営の分布度

- コア開発権限のマルチシグ化

- ガバナンストークン所有集中率 …ほか計7項

期待効果

- 法的確実性: VC・機関投資の障壁低減

- 段階的負担: 初期は開示義務が重いが成熟と共に軽減

消費者保護の新ルール

強制開示+内部者売却制限が情報非対称を縮小し、FTX型崩壊を抑止する。

具体的施策

- 四半期毎のトークン分配報告

- 早期投資家のロックアップ延長

- インサイダー取引禁止範囲の明確化

中心的論点:監督権の再編

商品段階へ移行したトークンの監督をCFTCへ一元化し、SECの曖昧な「規制 by 執行」を終える。

CFTC登録要件

- 取引所・ブローカーは新登録カテゴリー「DCE」に申請

- 資本要件と年次監査報告義務

SECとの境界線

- 「プロモーターが実質的影響力を保持」する間はSECが証券規制を適用

GENIUS法案との相乗効果

ドル建てステーブルコインが急拡大する中、基盤チェーンに安全基準を与えるのがCLARITY法案の役割。

ステーブルコイン需要の加速

- 準備資産として米国債需要が増加しドル高要因

リスクの分散

- ステーブルコイン会社の集中保有債を市場ショック時に吸収

DeFiへの影響と残る課題

真に分散したプロトコルは連邦登録を免除されるが、州レベルの規制リスクが残る。

機会

- 自己カストディ権の明文化

- トークン発行・ガバナンスの合法ルート

課題

- 州ごとのマネーサービス法適用有無

- トークン化証券の取扱い空白

国際・地政学的インプリケーション

米国標準の確立は、中国主導チェーンへの依存を下げ西側基盤を守る。

ドル覇権の再定義

- 民間発行ステーブルコインを通じた「草の根ドル化」

他国の対抗策

- BRICS圏はローカル通貨建てステーブルコインを模索

▽ FAQ

Q. CLARITY法案はFIT21と何が違う?

A. 七つの客観基準でコントロール度を判定し、段階的に規制を緩和。

Q. 規制当局は誰?

A. 初期はSEC、成熟後はCFTCが監督。

Q. DeFiは登録義務がある?

A. 仲介を行わない場合は免除。ただし州法リスクが残る。

Q. GENIUS法案との関係は?

A. ステーブルコイン普及で高まる基盤安全性需要を補完。

Q. 施行時期は?

A. 2026年前半が目安。

■ ニュース解説

CLARITY法案は、昨年のFIT21で浮かび上がった「測定不能な去中心化テスト」を置き換え、チェーン上のコントロール分布を定量化する点が革新的だ。一方、トークン化証券やデリバティブ、州レベルの規制重複は未解決であり、参院審議で補完条項が追加される可能性が高い。

(出典:Miles Jennings,加蜜烘焙坊,Foresight News)