▽ 要約

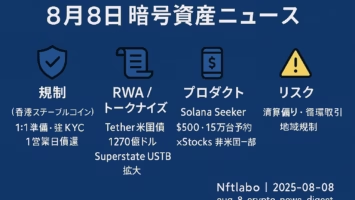

ETF上場効果:SolanaステーキングETFは初日3,300万ドルと好発進、ステーキング利回り7%台

資金ローテ:BTC ETF流入継続、一方ドミナンス低下でアルトに循環資金

真の選別:実収益・ETF化・機関採用の3条件が次の勝ち組を決める

DeFi新潮流:固定利回り型ステーブル運用&リステーキング債が機関マネーを吸収

リスク警鐘:空投げ狙いとmeme過熱は高ボラ、分散管理と損切り徹底

SolanaステーキングETFは“7月4日”の米市場を皮切りに、暗号資産に「固定利回り×証券化」という新たな投資層を呼び込んだ。

「ビットコイン一本足打法でいいのか?」と悩む投資家へ、本稿はSolanaステーキングETFが提示する“選別型アルトシーズン”の論点と、次に資金が向かう領域を解説する。

SolanaステーキングETFのインパクト

先行指標となったREX‑Osprey SSKは 初日出来高3,300万ドル、流入1,200万ドル を記録 。

結論を先に言えば、固定利回り7.3%+C型会社スキーム が機関の議決を通過しやすい点でゲームチェンジャーだ。以下に要点を整理する。

ステーキング利回りの源泉と税務構造

- SOLをアンカレッジ銀行がカストディし、オンチェーンでステーキング

- 報酬はファンドNAVに反映→毎月配当。

- C-Corp型=二重課税だが、普通分配扱いでファンド外税務が簡素。

BTC ETFとの違い

BTC現物ETFは“無配当・値上がり期待”に集約。一方SSKはインカム+キャピタルを両立するため、年金基金・ファミリーオフィスの債券代替枠に刺さると言われる。

マクロ資金フローとアルトシーズンの地殻変動

ETF統計では 6月後半BTC日次純流入平均4億ドル。しかしBTCドミナンスは1か月で4ポイント低下。

背景には

- 鉱夫売り枯れ

- L2/ブリッジを経由したETH, SOLへのリバランス

- 7~9月“量的引締め停止”観測

がある。

“3本柱”で見る有望セクター

①ETF化ポテンシャル

- イーサリアムステーキングETF:秋口のSEC最終判断がカタリスト

- Avalancheトークン化ETF:RWA連動利回り付き商品の試験申請情報も

②リアルイールド

- Euler、Morpho V2が提供する固定利息プール

- Renzoのリステーキング債券=オンチェーン社債

③機関採用インフラ

- Robinhood × Arbitrum Orbit のL2誕生で2,300万ユーザーが直接DeFi入口へ

- Ripple銀行免許申請とRLUSDでUSD清算ネットを狙う

ケーススタディ:MOODENGとRWA流入

タイ発ミニブタmeme「MOODENG」はUpbit同時上場で一時+19%。

だが流動性供給制限・旅行ルールにより買い板薄のリスク。ETF・RWA銘柄とは真逆の投機属性だと理解すべき。

トレード戦略

- 核:BTC現物+SOL現物をコアに

- サテライト:JTO/MNDEでステーキングリワードβ

- DeFi:SYRUP, LQTY, EUL 等で安定収益層を形成

- Meme:総資産の5%以内、毎取引にストップを

▽ FAQ

Q. SolanaステーキングETFはSECに完全承認された?

A. 既に登録声明は「異議なし」で通過、9月までに正式上場数社が出揃う見込み。

Q. ETF以外でSOLを増やす方法は?

A. Jito経由の直接ステーキングやJTOロックで手数料収入分配を得る手法がある。

Q. リステーキング債券の主要リスクは?

A. AVS障害によるスラッシュで元本毀損する点。利回りと引換に債務者リスクを負う。

■ ニュース解説

SSKの上場成功は「POSチェーン=配当資産」という物語を米国の規制枠内で初めて具現化した。これによりBTCだけでなく**“利回り付きトークン”を組み込んだ多様ポートが機関投資家に解禁。またRobinhood L2やRipple銀行免許などTradFiゲートウェイのWeb3化**が一気に進む。この二層構造が「選別型アルトシーズン」を底支えする。

(出典:Upbit告知,Renzo Flow発表,0x Research,Eric Balchunas解説)