▽ 要約

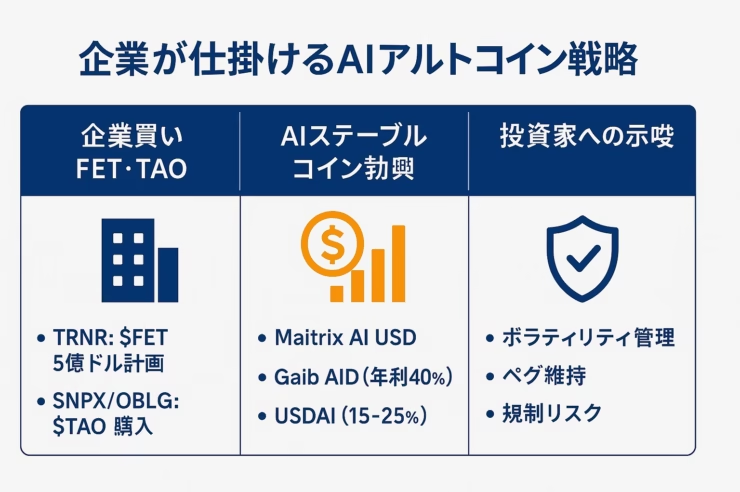

上場企業が FET / TAO を大量購入、“ミニ・マイクロストラテジー現象” が顕在化

Yupp・Maitrix・Gaib など、AIネイティブのステーブルコイン基盤が続々可視化

小型株による高レバ戦略は価格変動と規制の二重リスクを抱える

a16z は11分野でAI×Crypto融合を提唱、資本と開発が加速

投資家・開発者はボラティリティ管理と実需の見極めが鍵

はじめに:なぜ今「AIアルトコイン」か

ビットコインやイーサリアムへの企業投資は珍しくなくなったが、2025年はさらにAI関連アルトコインへと矛先が向いた。背景には

- 生成AIブームで銘柄に“実需”物語が付与された

- 株価停滞に悩む小型上場企業が高β資産で一発逆転を狙う

- a16zら大手VCがAI×Cryptoインフラへ本腰──という三重の追い風がある。

企業が買い集めるFETとTAO

Interactive Strength(TRNR)のFET戦略

- 時価総額わずか840万ドルのフィットネス企業が5億ドル相当のFET購入計画を発表

- 資金はATW Partners・DWF Labsが株式引受で供給し、BitGoがカストディ

- 株価は一時+15%、FETも+7%と“ストーリー”に市場が反応

Synaptogenix(SNPX)とOblong(OBLG)のTAO挑戦

- SNPXは神経疾患開発の行き詰まりを打開すべく、最大1億ドルでTAO積み増し

- 仕掛け人は“ビットコイン予言家”ジェイムズ・アルタッカー。初動で株価+40%

- OBLGは750万ドル調達でSubnet 0へのステーキングを宣言、既存のコラボツール事業とAIトークン経済のシナジーを模索

要点:いずれも企業価値を遥かに上回るポジションを計画し、高レバレッジの“博打”色が濃い。

H2: AIネイティブ・ステーブルコインの胎動

Maitrix:AI経済の共通決済レイヤー

- AI USD をはじめ、Aethir USDやVirtual USDなど複数のAI原生ステーブルを発行

- ve(3,3)型インセンティブで流動性とガバナンスを一体運営

Gaib & USDAI:GPUキャッシュフローの証券化

- Gaib はH100/H200のリース料を裏付けに“AID”を鋳造、年利40%を提示

- USDAI(Permian Labs)はハードウェアを担保に15–25%の利回りを想定し、CALIBERモデルで法令順守を図る

要点:いずれも高利回りVSペグ維持のトレードオフが顕在。GPU需要減退や清算不能リスクが最大のボトルネック。

a16zが描く11の融合領域

a16zは

- AIエージェント用のチェーン上ID・コンテキスト管理

- DePIN型計算リソース市場

- ミリ秒決済による広告収益分配

など11分野を提唱。既にYuppへ3300万ドルを投入し、**「AI評価の信頼層」**を構築中だ。

リスクチェックリスト

| リスク | 具体例 | 対策のヒント |

|---|---|---|

| ボラティリティ | FET30日変動率15%、TAO18% | 現物比率の上限設定 |

| 資金調達失敗 | TRNR・SNPXのシリーズD実行不透明 | トラッキング指標を公開させる |

| 規制 | SECはSOLを証券と認定済 | 代替上場先やトークン設計の調整 |

| ペグ崩壊 | AID・AI USDは新規モデル | 担保比率・清算ルールの検証 |

■ ニュース解説

AIブームの勢いを背に、小型上場企業がアルトコインを自社資産に組み込む動きが加速した。株式市場での成長物語が薄い企業ほど、FETやTAOの短期レート上昇をレバレッジに株価浮揚を狙う構図だ。一方、a16zはAIプロトコル層への投資で**“実需”の受け皿**を広げ、安定的なキャッシュフロー型トークン(AI USD/AID等)の実験が始まった。

しかし、これらトークンの大半は実装・流動性・規制いずれも黎明期。企業財務に占める割合が過大になれば、価格急落→追加資金調達難→事業継続に波及、というドミノリスクが想定される。投資家は

- 企業価値に対するトークン保有比率

- 担保資産とペグ維持メカニズム

- 規制動向(特にSECの証券認定範囲)

を定点観測し、ストーリー先行の“博打”と実需伴う“インフラ投資”を切り分ける目利きが不可欠だ。