▽ 要約

ナスダック規制強化:新株で暗号資産購入は株主承認

労働市場悪化:JOLTS718.1万件、求人失業比0.99

SEC方針転換:Project Cryptoと共同声明で明確化

資金流入期待:機関マネーとETFで需給逼迫

米国で米国暗号資産規制強化が進む一方、労働市場の減速で利下げ観測が強まり、ビットコインへの資金流入期待が再燃している。ナスダックは新株発行での暗号資産購入に株主承認を求める監督強化を打ち出し、SECは“Project Crypto”で包括的ルール整備に踏み出した。7月JOLTSの弱さと9月FOMC利下げ観測はドル安シナリオを補強し、ETFを軸に機関資金の受け皿が整う。

ナスダック規制強化の要点と市場インパクト

新株発行での暗号資産購入に株主承認や開示強化を求める監督強化が報じられたため、デジタル資産トレジャリー銘柄に売りが広がった。

ナスダックは、暗号資産購入目的の資金調達を行う一部企業に対し株主承認を求める姿勢を強めたと複数メディアが報道した。拙速な希薄化や実質「暗号資産純投資会社」化への歯止めが狙いで、非遵守は取引停止・上場廃止のリスクも示唆される。短期的には資金調達コスト上昇と実行時期の遅延を通じて株価に重石となる。

新監督の骨子(株主承認・開示強化)

株主の意思決定を経ることで投資家保護を優先する枠組みへ移行したため、DAT(デジタル資産トレジャリー)型の増資実行は選別が進む。

対象は「暗号資産取得を主目的とする新株・CB発行など」の案件で、株主投票・詳細開示・特別審査のセットが想定される。ガバナンスを通したリスク適正化は、結果的に制度的信頼を高め、中長期の市場アクセスの維持に資する。

関連銘柄の価格反応(ABTC等)

監督強化報道とBTCの一時下落を受け、暗号資産財務銘柄は広く調整した。

ナスダック上場のAmerican Bitcoin(ABTC)はデビュー翌日に-15〜20%安、ETHトレジャリーのBitmine Immersion(BMNR)は-8.6%、SharpLink Gaming(SBET)は約-10%と下落が目立った。一方、代表格のマイクロストラテジー(MSTR)は下げ限定的で相対的に耐性を示した。

米労働市場の冷え込みとFRBの利下げ観測

求人減速で需給が緩み始めたため、FOMCの9月利下げ観測が高まった。

JOLTSは2025年7月の求人件数が718.1万件に低下、求人・失業者比は0.99と2021年4月以来の1割れ。労働需要の鈍化はタカ派リスクを後退させ、金利先物は9月16–17日のFOMCで25bp利下げを強く織り込む。

JOLTSの実数と求人・失業者比

求人の減速が失業者数を下回ったため、賃金上昇圧力も低下しやすい。

7月の求人は前月比-17.6万件の718.1万件、失業者比は0.99へ低下(6月1.05)。採用は530.8万人へ小幅改善も、レイオフは180.8万人とわずかに増加し、労働市場の温度感は明確にクールダウンした。

FOMC日程と織り込み状況

政策発表の不確実性が残るため、前後のボラティリティに備えたい。

FOMCは9月16–17日開催。FedWatchなど金利先物は25bp利下げの確率を約95〜98%で織り込む。金利低下は非利回り資産の相対魅力を押し上げ、BTCには需給面の支援材料となる。

SEC「Project Crypto」と規制の明確化

包括的なルール整備が進むため、登録市場での現物取引の道筋が見え始めた。

SECは暗号資産の発行・販売・保管・仲介の明確化に向けた“Project Crypto”を公表。さらにSEC・CFTCスタッフの共同声明は、登録済み取引所での一定の現物商品型暗号資産取引を妨げないとの見解を示し、伝統市場への統合が具体化した。

SEC・CFTC共同声明の意味

両当局の整合が進んだため、透明性・市場監視の枠内での現物取引が現実味を帯びた。

これにより、ATSや取引所での取り扱い検討が促進され、価格形成の健全化や不正監視の強化が期待できる。規制の明確化は機関投資家の受託者責任に沿う参入根拠となる。

上院の市場構造法案(RFIA/CLARITY)の位置づけ

上下院でのすり合わせが進むため、管轄と定義の確定が近づく。

上院銀行委はRFIAの討議草案とRFIを公表し、下院可決済みのCLARITY法案と統合を模索。Howey代替の要件整備、カストディ規制の改訂、取引プラットフォームの登録経路など、業界が求めた論点に踏み込む。

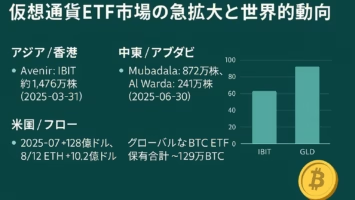

機関マネー流入シナリオと価格弾力

ETFと法制度の進展で需要が恒常化するため、供給制約が価格弾力を高める。

ビットワイズは2035年にBTC130万ドルのベースケースを提示し、1〜5兆ドル規模の機関需要を想定。発行上限2,100万BTCと半減期による新規供給の逓減は、ネット吸収超過の期間を長期化させうる。

ビットワイズの長期仮定

需要主因がETF・企業・年金に広がるため、ボラティリティは残しつつも趨勢は上向く。

同社は年率28.3%の想定リターン(2035年130万ドル)、強気約300万ドル、弱気8.8万ドルを示す。短期はマクロに左右されるが、制度投資家の配分ルール化で需給は構造的にタイト化する。

量子時代への備え—PQFIFと暗号移行

“収集して後で復号”の量子脅威が顕在化しつつあるため、段階的な量子安全移行が急務だ。

SECタスクフォースへのPQFIF提言は、取引所・カストディの脆弱性診断と格子暗号等への移行計画、従来方式とのハイブリッド期間の設定を勧告。HNDL(Harvest Now, Decrypt Later)を念頭に、早期の鍵管理刷新と署名方式の切替えを促す。

▽ FAQ

Q. ナスダック規制強化は上場廃止リスクもある?

A. 監督強化に従わない場合は取引停止・上場廃止の可能性が示され、資金調達や実行時期に影響(2025年9月報道)。

Q. 7月JOLTSの要点は?

A. 求人718.1万件、求人・失業者比0.99と10か月ぶり低水準で、2021年4月以来の1割れが確認されました。

Q. 9月FOMCの織り込みは?

A. 9月16–17日会合で25bp利下げ確率は約95〜98%に上昇、先物曲線は年内複数回の追加緩和も示唆。

Q. SEC“Project Crypto”の実務的効果は?

A. 発行・保管・取引の登録経路が可視化され、ATS/取引所での現物商品型取扱いが進み、機関マネーの参入障壁が低下。

Q. 機関流入額のレンジ感は?

A. ビットワイズは1〜5兆ドルの需要レンジを提示し、ベースケースで2035年にBTC130万ドル到達を想定。

■ ニュース解説

監督強化報道と労働指標の鈍化が重なったためリスク資産は短期調整となった一方で、SEC/CFTCの整合と上院法案の進展により制度面の不確実性は低下し始めた。

投資家の視点:短期はFOMC前後のボラと規制ヘッドラインに注意しつつ、①現物ETFの資金フロー、②ドル指数と米金利の方向、③企業の暗号資産増資計画の選別状況をモニターしたい。中長期ではカストディや量子耐性などオペレーショナル・リスク管理の成熟が需給の“質”を左右する。

※本稿は投資助言ではありません。

(参考:SEC,BLS,Federal Reserve)