▽ 要約

マーケット影響:暗号資産バブル再来で関連株が急伸

株価推移:MSTR358%増・CRCL500%増など劇的高騰

購入手順:主要ネット証券の米国株・ETF経由で可能

リスク:価格変動と規制強化リスクをセットで把握

今後:ETF拡大とステーブルコイン法案が鍵

仮想通貨関連銘柄 をめぐり「どの株を買えばよいのか」という疑問が再燃しています。結論から言えば、ビットコイン高騰の恩恵を最も受けたのはマイクロストラテジーとサークルです。本稿では、株価変動の背景と日本の証券口座での購入方法を整理し、投資判断のヒントを提示します

市場全体の動向

暗号資産相場が 2024 年末から上昇基調へ転じたことが関連株高騰の起点となりました。背景には (1) ビットコイン現物 ETF の米国承認、(2) ステーブルコイン規制の立法進展、(3) 企業のビットコイン保有拡大 があります。

ビットコイン現物 ETF 承認

承認によって機関投資家マネーが流入し、ビットコイン価格は 2025 年 3 月に過去最高値 11 万ドル超を記録しました。株式市場では、ビットコイン保有比率の高い企業ほど株価インパクトが大きくなっています。

ステーブルコイン規制の明確化

米議会は 2025 年上半期に「ステーブルコイン透明化法案」を審議。USDC 発行元サークルは法規制の追い風を受け、IPO 後の投資マネー流入が加速しました。

注目銘柄別の最新動向

マイクロストラテジー(MSTR)

保有ビットコイン増とナスダック 100 採用で株価は 2024 年に 358% 上昇。

- 2024 年末までに約 19.4 万 BTC を保有し、企業ポートフォリオの核とした。

- 日本の主要ネット証券で米国株として購入可。円貨決済⇔外貨決済が選択できる。

サークル(CRCL)

USDC の市場占有率と法整備期待で IPO 後に株価 7 倍。

- USDC 時価総額は 2025 年 6 月末に 560 億ドルへ回復。

- 日本では IPO の初値買いは難しいが、上場後は通常の米国株扱いとなる。

コインベース(COIN)

取引高回復と利息収益で黒字転換し株価急反発。

- 2024Q1 純利益 12 億ドルで前年赤字を一掃。

- ビットコイン現物 ETF の管理銀行としても手数料収入を得る。

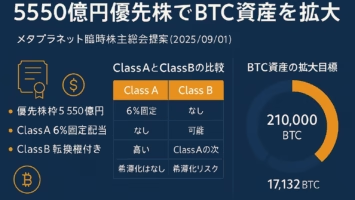

メタプラネット(3350.T)

東証上場の“日本版マイクロストラテジー”として脚光。

- 2025 年 6 月に 169 億円相当を追加購入し時価総額 1 兆円超。

- 国内証券口座で現物・信用取引ともに取扱い。

アイノビア → Hyperion DeFi(HYPD)

医療機器から DeFi 企業へ転身し高ボラティリティ。

- 2024 年に HYPE トークン私募で資金調達、株価は急騰後に反落。

- 流動性が低いため発注時は指値推奨。

日本の証券会社での買い方

米国株・ETF の購入手順

- 外国株対応ネット証券(SBI証券・楽天証券・マネックス証券等)で口座開設

- 円貨入金 → 外貨両替 or 円貨決済

- ティッカー入力(例:MSTR)し指値・成行を選択

- 取引後は為替リスクも勘案して管理

東証銘柄の購入手順

- メタプラネットは国内株式扱いのため、通常の現物注文で即日約定。

- 信用取引を利用する場合は「暗号資産関連株は特定注意銘柄」の証券会社ルールを確認。

▽ FAQ

Q. マイクロストラテジーはどれくらいビットコインを保有?

A. 2025 年 6 月時点で約 19.4 万 BTC を保有。

Q. サークルの USDC と Tether の時価総額差は?

A. 2025 年 6 月末時点で USDC 560 億ドル、USDT 1040 億ドル。

Q. コインベースの主要収益源は?

A. 2025 年現在も手数料収入が約 70%、利息収入が約 20%。

■ ニュース解説

暗号資産市場は価格変動と規制動向が直結します。株式投資であっても、仮想通貨規制ニュースを定点観測することでリスクを低減できます。特にステーブルコイン法案の成立タイミングは、関連株価に直接影響するため注視が必要です。

(出典:macrotrends,investopedia,reuters)