▽ 要約

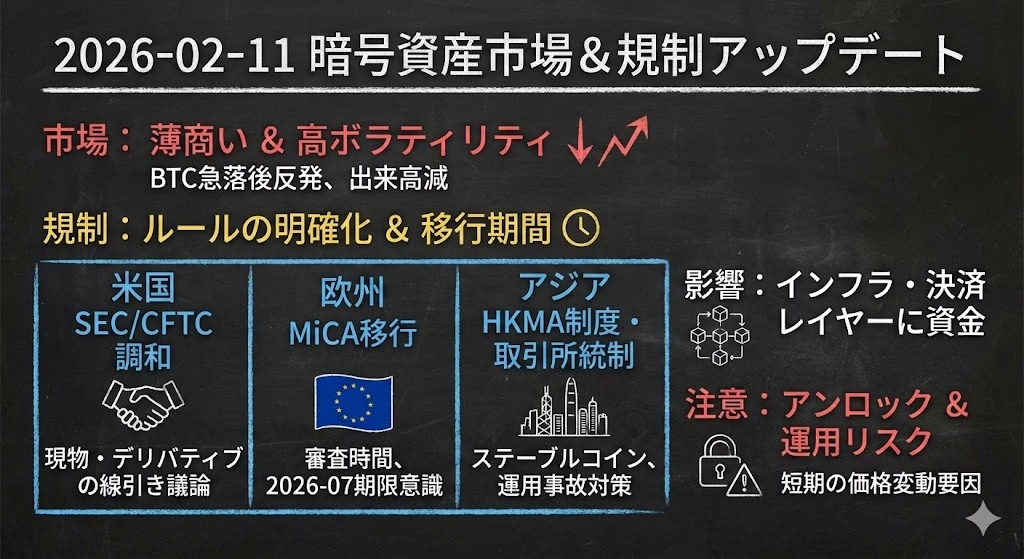

市況:出来高$100B台で薄商い、高ボラ継続

需給:BTCは$60,017→$70,000台へ急反発

取引所:バイナンスSAFUが4,225 BTCを買付

規制:米SEC/CFTC調和、MiCA移行、HKMA制度

急落後の反発局面でも流動性が薄く、規制具体化と運用事故が同時進行するため、レンジを外れる値動きが起きやすい。

薄商いで値幅が出やすい中、暗号資産規制は米SEC/CFTCの調和、EUのMiCA移行、香港のステーブルコイン制度が同時に動いています。本稿は2026-02-11の世界版ニュースを、価格・政策・企業・セキュリティの順に解説します。

市況総括(価格・フロー・センチメント)

急落後の反発は続く一方、出来高縮小で小さな材料でも値が飛びやすい。

値動きの軸は「薄い板×急激なリスクオン/オフの反転」です。取得時点でBTCは$69,044、ETHは$2,021と戻したものの、24h出来高は約$102B規模まで収縮し、ボラが出やすい市場構造が続きます。

直近の下振れは2026-02-06の日中安値$60,017が象徴です。同日中に$70,000台まで切り返しており、短期の投げと買い戻しが交錯した形です。

マクロリスクの揺り戻しも無視できません。投資家の約4割が米資産の削減を計画という調査報道もあり、金利や株式の変動が暗号資産のリスクオン/オフを増幅し得ます。

主要データ(取得時点)

| 指標 | BTC | ETH |

|---|---|---|

| 現在値 | $69,044 | $2,021 |

| 日中高値 / 日中安値 | $70,427 / $67,958 | $2,121 / $1,995 |

| 24h出来高(表示値) | $40.5B | $23.3B |

| 時価総額(表示値) | $1.37T | $244B |

取引所サイドの「見える買い」は下支え材料になり得ます。バイナンスはSAFU(ユーザー保護基金)で$1B相当のステーブルコインを30日以内にBTCへ転換し、評価額が$800Mを下回れば$1Bへ戻す方針を明記しました。

進捗として、2026-02-09に$300M相当で4,225 BTCを購入し、SAFUのBTC残高が10,455 BTCになったと更新されています。ただし市場全体の流動性に比べ規模は限定的で、薄商い局面ほど短期の価格インパクトを過大評価しない注意も必要です。

規制・政策アップデート

2026年は「ルールの言語化」と「移行期限の現実化」が同時に進む局面に入った。

米国:SEC/CFTCが「調和」を前面に

SECとCFTCは“調和”イベントを通じ、現物・デリバティブの線引き議論を共同で進める姿勢を示した。

米国では、SECとCFTCが暗号資産規制の“Harmonization(調和)”を掲げる合同イベントを告知しました。予定変更のうえで2026-01-29 14:00–15:00 ET(2026-01-30 04:00–05:00 JST)に実施したと説明され、共同整理の意図が明確です。

欧州:MiCA移行は「審査時間」がボトルネック

MiCAは統一ルールの整備が進む一方、各国当局の審査期間が実務上の制約になりやすい。

欧州ではMiCAの枠組みが運用フェーズに入り、ESMAが統一ルール(発行・取引・サービス提供の透明性、認可・監督など)を整理しています。実務面では、当局の審査が「完全な申請書類提出後でも最大4か月」かかり得る点が強調されました。

フランスAMFは、MiCA適合が難しい事業者に対し秩序ある停止計画の前倒しを促しています。具体的に、2026-07-01(域内の移行節目)を見据え、2026-03-30までに停止計画を実装するよう求めた点は、事業継続リスクを“日付で”意識させる材料です。

ルクセンブルクCSSFは、既登録VASPがMiCA認可の付与・拒否または2026-07-01のいずれか早い時点までサービス継続可能と明記しました。同じMiCAでも加盟国ごとに「移行の見え方」が異なるため、拠点国・顧客国の両面で整理が必要になります。

アジア:ステーブルコインと取引所統制が同時進行

アジアはステーブルコイン制度の実装と、取引所の統制強化が同時に進んでいる。

香港ではHKMAがステーブルコイン発行者のライセンス制度を公表し、施行日や移行措置を示しました。初回ライセンス付与が2026-03-01〜2026-03-31に想定されるとの見通しや申請件数も報じられ、制度開始の“最初の認可”がベンチマークになりそうです。

中国は8部門連名で、虚拟货币関連業務を違法金融活動と再確認し、許可のないオフショアでの人民元連動ステーブルコイン発行禁止などを明確化しました。RWAトークン化にも定義や例外要件に触れたことで、「全面容認」ではなく統制下での線引きが強まった形です。

日本では金融庁が暗号資産交換業等におけるサイバーセキュリティ強化に向けた方針(案)を公表しました。CSSA(自己評価)の提出や脅威ベース侵入テスト(TLPT)などに触れ、攻撃高度化を前提とした統制強化へ寄せています。

韓国ではFSCが取引所の誤配布事故を受け、点検会議・緊急対応班の設置、他取引所を含む点検、必要なら現場検査へ移行、制度改善(外部点検の仕組み、無過失責任の検討など)に言及しました。

企業・資金調達・プロジェクト動向

“規制下で動ける事業体”と“清算・決済レイヤー”に資金と関心が集まりやすい。

伝統金融のステーブルコイン参入が加速しています。フィデリティは米ドル連動ステーブルコイン「Fidelity Digital Dollar(FIDD)」のローンチを発表し、オンチェーン決済・清算の制度化を後押ししうるテーマになりました。

ステーブルコイン最大手のテザーは、規制下のカストディ/決済インフラであるAnchorage Digitalへの$100M戦略出資を公表しました。規制強化局面では、取引所よりも“準インフラ”が相対的に恩恵を受けやすく、資本の向き先として注目されます。

コスト最適化も続きます。ジェミニは最大200人(約25%)の人員削減と、UK/EU/豪州など複数地域からの撤退を表明し、米国とシンガポールへ集中する方針を示しました。

プロジェクト面では「トラディショナル市場×ブロックチェーン」の接続が具体化しています。LayerZeroは新L1「Zero」をローンチし、ICE(NYSE親会社)やDTCC(米証券清算・決済)との協業を掲げ、ZROへの戦略投資も報じられました。

オンチェーンデリバティブの伸長も見逃せません。Hyperliquidは2025年の名目出来高が$2.6TでCoinbaseの$1.4Tを上回ったとされ、HYPE(年初来+31.7%)とCOIN(年初来-27.0%)のパフォーマンス乖離が話題になりました。

セキュリティ・運用リスクと需給イベント

ハッキングだけでなく運用事故とアンロックが、薄商い局面のショック要因になりやすい。

運用事故の典型例がBithumbの誤配布です。イベント報酬の支払処理で「1人あたり2,000ウォン」ではなく「2,000BTC」を誤って付与したと説明され、対象695人、誤配布総量620,000BTCとされています。

当局整理では、誤配布認知後に取引・出金遮断が行われ、2026-02-07 04:00時点で99.7%回収などが示されました。ハッキングではない事故でも、内部統制・台帳管理・権限管理の不備としてインフラ評価に直結します。

セキュリティ全体では、PeckShieldが2026-01-01〜2026-01-31の集計で16件、損失総額$86.01Mと報告しました。制度側(日本の金融庁のサイバー方針など)が強化へ寄せるのは、攻撃高度化と同じ方向を向いた動きです。

需給イベントではトークンアンロックが引き続き重要です。典型的には「アンロック→受領者→取引所入金」の経路で売り圧が顕在化し、板が薄い局面ほど短期価格に影響します。

公開カレンダーでは主要アンロックが2026-02-06(HYPE)と2026-02-15(STRK)に集中しています。Hyperliquid(HYPE)は9.92M HYPE(約$350M表示)、Starknet(STRK)は127M STRK(released supplyの約4.61%表示)が並び、入金先と建玉動向の同時監視が実務的です。

技術アップデートは中長期の評価軸です。Ethereum Foundationは次期アップグレード「Glamsterdam」の要素としてePBS(EIP-7732)とBALs(EIP-7928)に言及し、BALsはdevnetが進む一方、ePBSは複雑で時間を要する見立てを示しています。

▽ FAQ

Q. 出来高が減るとボラが上がるのはなぜ?

A. 24h出来高が約$100Bへ縮むと板が薄く、2026-02-06にBTCが$60,017まで急落後に急反発し、短期の急騰も起きやすいです。

Q. MiCAの移行期限は取引所にどう効く?

A. CSSFは既登録VASPが認可付与・拒否または2026-07-01まで継続可能と明記し、国別運用差と周知手続きが論点です。

Q. 香港HKMAのステーブルコイン制度の注目点は?

A. HKMAは発行者ライセンスと移行措置を公表し、初回付与は2026-03-01〜2026-03-31見通しと報じられました。

Q. アンロック前後で見るべき指標は?

A. STRKは2026-02-15に127M放出予定のため、取引所入金、資金調達率、板の厚みと建玉変化を同時に確認するのが重要です。

■ ニュース解説

出来高が縮む局面では、規制ヘッドラインや運用事故が価格に直結しやすいので、事実関係と発生日を分けて追う重要性が増します。

一方で、米SEC/CFTCの調和やMiCA移行、HKMA制度などは“ルールの可視化”でもあり、長期的には参加者の裾野拡大につながる可能性があります。

投資家の視点:流動性(出来高・板)と制度イベント(期限・施行日)を同じ時間軸で並べ、短期はポジションサイズ管理、中長期はインフラと決済レイヤーの変化を観察したいところです。

※本稿は一般的な情報提供を目的としており、特定銘柄・金融商品の売買を推奨するものではなく、投資助言ではありません。投資判断はご自身の責任で行ってください。

(参考:Binance)