▽ 要約

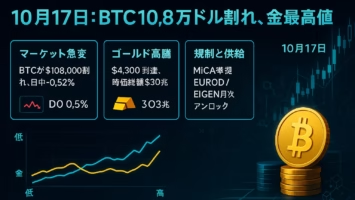

BTCは**前2周期比で依然+656%**の上昇軌道を維持

高金利・強ドルでも価格が堅調=「価値保存」シフトを示唆

機関投資家の買い増しシグナル:SaylorのTracker投稿が再燃

地政学リスク織り込み済みで Fear & Greed 指数は「GREED」

10万ドル割れなら17.4億ドルのロング清算リスクに要警戒

ビットコイン上昇トレンドの堅調さ

2015–18年に+1,076%、18–22年に+1,007%という歴史的ラリーを経ても、22年以降は+656%と継続的な伸びを示している。時価総額の拡大にもかかわらず傾斜が鈍化していない点は、市場規模の成長と需要の旺盛さが並走している証左だ。

前周期との比較データ

過去2周期の伸び率平均は1,041%。現在の+656%は見劣りするように見えるが、時価総額が桁違いに大きい現段階でこの水準を維持していること自体が、市場の成熟度と流動性の厚みを物語る。特に210万ブロックという供給上限が効き、市場参加者の希少性認識を強めている。

マクロ環境との異例のデカップリング

通常、米国債利回りとドル指数が上昇するとリスク資産は売られやすい。しかし現在は両者が高止まりする中でBTCが値を伸ばす「逆相関崩壊」が起きている。これは投資家がビットコインを株式やコモディティと並ぶデジタル版セーフヘイブンとして評価し始めたことを示唆する。

国債利回りとドル指数の高止まり

市場のタカ派的金利観測にもかかわらず、BTCはドル指数下落局面で一段と上昇する傾向を強めている。米国債利回りの高位推移が続くなら、他のリスク資産が圧迫を受ける中でBTCの相対的優位性が際立つ可能性がある。

機関投資家の買い増しシグナル

Strategy会長Michael SaylorはXで再び「Bitcoin Tracker」を投稿した。彼がこの投稿を行った翌日に、自社の追加購入を公表してきた過去パターンが複数回確認されている。もし今回も同様に発表されれば、機関グレードの継続的な買い圧力が短期的な下値を支える公算が大きい。

Michael SaylorのTracker投稿

Saylorの発信は“Self‑Fulfilling Prophecy(自己実現的予言)”的に市場心理を押し上げる。とりわけ米上場ETFへの資金流入が鈍化している局面では、個別企業の積極的な買いはセンチメント改善の起爆剤となる。

地政学リスクと市場心理

イスラエル・イラン間の緊張再燃にもかかわらず、Fear & Greed Indexは「GREED」のまま推移。5月22日の史上最高値11万1,970ドルに再接近する動きが続く。昨年4月の急落幅と比較して下げが限定的であったことは、「10万ドルが新たな心理的フロア」として市場に浸透しつつあることを示す。

恐怖と貪欲指数が示す強気継続

Fear & Greed Indexは過去にも強いトレンド転換点を示唆してきた。ただしGreedが極端に高まる局面ではロングの過熱にも注意が必要だ。CoinGlassデータによれば、10万ドルを割り込んだ場合に17.4億ドル規模のロング清算が発生し得る。流動性薄い週末や祝日を跨ぐポジション管理が肝となる。

投資戦略への示唆

- ドローダウン許容幅を設定:10万ドル割れで自動ヘッジまたは部分利確を検討

- 分散的エントリー:機関買い増し報道前後はボラティリティが拡大しやすいため、価格帯を分けた分割購入が有効

- マクロ指標の併走監視:米10年債利回りとドル指数がピークアウトする兆しを捉えれば、追加投資の優位性が高まる

■ ニュース解説

本稿で取り上げたニュースはいずれも**「ビットコインの構造的強さ」**を示す論調で一致していた。

- Glassnodeは長期サイクルの一貫性を統計的に裏付け、投機色の後退と基本需要の定着を示唆。

- Darkfostはマクロ逆風下での上昇という異例の動きを捉え、資産クラスとしての再評価を強調。

- Saylorの動向は企業財務リザーブとしての採用拡大を想起させ、ETFマネーの停滞を補完。

- Cointelegraphは中東情勢リスクの限定的影響を示し、売り圧力が鈍い市場構造を描いた。

総じて、従来の「ハイリスク投機資産」という枠組みから、「インフレヘッジ・価値保存手段」へとナラティブが転換しつつあることが浮き彫りになった。短期的にはロング過熱と地政学リスクによる調整が警戒されるものの、中長期の需要曲線は依然上向きであり、内部要因よりエクスポージャー管理の巧拙が投資成果を左右する局面に入っていると言える。