▽ 要約

マーケット背景:米利下げ観測と円安が同時進行しBTCを後押し

需給構造 :半減期後の供給減とETF資金流入で買い優勢

世界の反応 :米中は熱狂と警戒が交錯、欧州は客観報道

投資家留意点:CDD急上昇やレバ急増で短期調整リスク残存

ビットコイン円建て史上最高値のニュースを受け、「なぜ今、1BTCが1,700万円を超えたのか?」と疑問に思う読者は多い。本稿ではその答えを端的に示し、背景・世界的反応・今後の展望をまとめる。読み終えれば、投資判断に必要な核心情報が得られるはずだ。

価格推移のキーポイント

コロナ底から約39倍、2025年7月11日に円建て1,715万円へ。

2020年3月の50万円割れから2021年11月の790万円、FTX崩壊後の223万円を経て24年末ETF承認で1,600万円台に乗せ、今回の更新に至った。

円安が押し上げ効果を増幅

21年比で円は対ドル30%超下落し、ドル高局面でも円建て価格を過去高へ導いた。

上昇要因を分解

金融緩和期待・供給減・新規需要という三層構造が同時に作用。

- 金融面:FRB高官の利下げ示唆とトランプ大統領の圧力でドル安観測が台頭。

- 需給面:24年4月の半減期で新規発行量半減、MicroStrategyなどによる大型取得で流通在庫が逼迫。

- 制度面:米現物ETF承認後、累計144億ドルが流入し機関投資家が参入(出典:提供記事)。

ETF資金流入のインパクト

行動:ブラックロックIBITに6月だけで38.5億ドル集中。

効果:証券口座経由のアクセス簡素化で潜在需要が顕在化。

「ペンシルベニア計画」と地政学緩和

米財務省案がQE拡張と見なされ、ドル安・資金流動性拡大を想起させた。

世界の報道温度差

米国は強気論主流、中国は熱狂と警戒が並立、欧州は静観。

- 米国:Business Insiderはリスクオンを強調、Bloombergは12万ドルオプション需要を報道。

- 中国:新浪財経は集団高騰を速報しつつ「爆倉」データで過熱注意。

- 欧州:ロイター電を中心に事実淡々。MiCA整備で規制信頼感を評価。

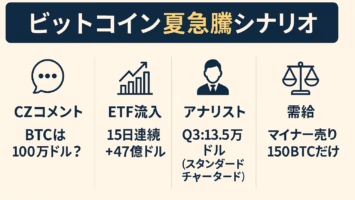

今後のシナリオ

機関資金が続けば年内12-20万ドルも視野だが、短期調整リスク増。

- 強気:Finder調査平均14.5万ドル、半減期効果が本格化。

- 慎重:CDD急騰は古参クジラ利確の兆候、JPモルガンは10万ドル予想。

- 注意:レバレッジ膨張と夏枯れアノマリーで急落余地。

投資家への示唆

長期視点と適正エクスポージャーが鍵。

対策:ポートフォリオ5-10%上限、余裕資金で現物中心、急変時も耐えられる資金管理を推奨。

▽ FAQ

Q. ビットコインはなぜ円建てで特に高くなった?

A. 円安進行でドル建て同水準でも換算額が拡大したためです。

Q. 半減期の効果はいつまで続く?

A. 過去例では半減期後1年〜1年半でピーク形成が多いとされます。

Q. ETF承認は価格にどれほど影響?

A. 24年以降累計2兆円超が流入し、需給を大きく引き締めました。

■ ニュース解説

今回の最高値更新は、円安と米緩和期待というマクロ要因に、半減期後の供給タイト化とETF資金流入という暗号資産特有の需給要因が重なった結果である。各地域とも報道姿勢は異なるが、市場規模が2兆ドル超に拡大した事実は共通認識となりつつある。

(出典:neweconomy,iolite,)