▽ 要 約

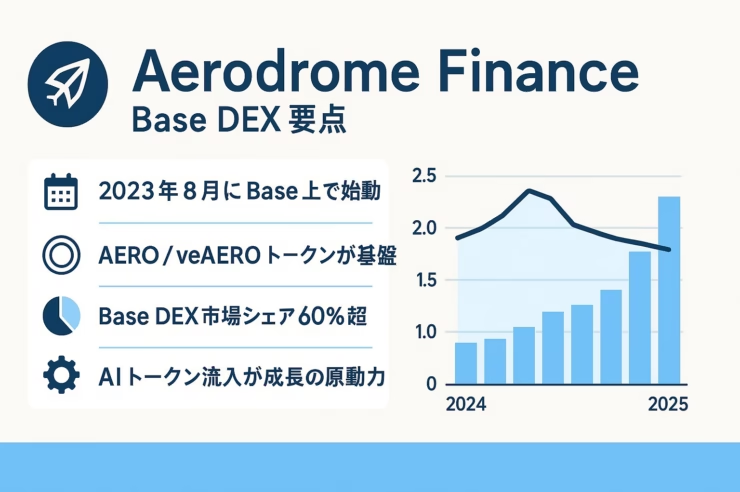

・AERODROME FINANCE は Base 上の「中央流動性ハブ」として 2023 年 8 月に始動

・AERO / veAERO のデュアルトークンが投票と報酬循環を駆動

・Base 内 100 以上のプロジェクトが統合、DEX 市場シェアは 60% 超

・2024 年末 ATH 2.32 USD → 2025 年 4 月 0.28 USD まで調整、TVL は依然高水準

・AI トークン流入や Coinbase 公式統合が将来の成長ドライバー

Aerodrome Finance 概要

ローンチと背景

Velodrome Finance をフォークし、2023 年 8 月 28 日に Base へ実装。Coinbase と約 20 の提携先が立ち上げを支援し、初日に 1.5 億 USD の流動性を集めた。

Velodrome 由来の設計思想

滑走路(Base)に燃料(流動性)を注ぎ込む“Jet Engine”構想を踏襲。公共財ファンドを内蔵し、エコシステム全体の TVL を押し上げる設計になっている。

AERO / veAERO トークン設計

デュアルトークン構造

- AERO: LP 報酬に充当されるインフレ型 ERC‑20。

- veAERO: AERO を最長 4 年ロックして得る ERC‑721。ガバナンス投票・手数料 100 % 分配の権利を持つ。

Gauge Voting と報酬循環

veAERO 保有者は毎週プール別 AERO 発行量を決定。人気プールへ報酬集中→流動性増大→取引高拡大という好循環を生む。「ブライブ」により外部プロジェクトが追加報酬で投票を誘導する構図も定着。

インフレ制御とリベース

週次報酬は当初 1,000 万 AERO から 14 週かけ 3 % ずつ増加後、以降 1 % 減衰。「Aero Fed」フェーズでは veAERO 投票で発行率を微調整可能。アンチダイリューション・リベースでロッカーの希薄化を緩和。

Base エコシステムでの役割

主要統合とパートナー

ネイティブ USDC、cbETH、wstETH、rETH など基軸資産を厚くサポート。Coinbase Ventures は 2,000 万 USD 規模で AERO を取得し veAERO としてロック、cbBTC プールに報酬誘導を実施。

Slipstream とアグリゲータ連携

2024 年導入の集中流動性 AMM「Slipstream」が資本効率を飛躍的に向上。Odos、KyberSwap ほかアグリゲータが接続し、2024 年 11 月時点で Base DEX シェア約 63 % を確保。

価格推移と TVL 動向

市場サイクルと変動要因

- ATH: 2024 年 12 月 7 日 2.32 USD

- ATL: 2025 年 4 月 7 日 0.28 USD(‑88 %)

強気期は Base 成長と TVL 流入、弱気期は暗号資産全体の調整と新規供給増が重なった。

ロックアップと供給曲線

初期供給 5 億 AERO の 90 % がロック済み。最大 4 年ロックのエアドロ分は 2027 年まで解禁されず、開発者分は 2025 年後半から段階的に権利確定。

AI ブームとの接点

Virtuals Protocol の影響

AI エージェント作成プラットフォーム Virtuals 由来トークン(例: LUNA, AIXBT)が爆発的に取引され、Aerodrome の該当プールが TVL・出来高で Base 最大規模を記録。

AI エージェント参加の可能性

AI ボットが自律的にスワップ・流動性提供を行う兆しが現れ、手数料収入と veAERO 分配を押し上げる要因となった。

最新アップデートと戦略

コミュニティロックイン施策

「Flight School」(追加 veAERO) と「Relay」(自動複利ロック) が稼働。2025 年春までに 1 億 AERO 以上が買い戻され新規ロックされている。

セキュリティ強化と公共財連携

2025 年 6 月、Relay コントラクトの脆弱性を即時修正。Base 公共財ファンドが 100 万 AERO を市場購入し長期ロック、公的資金還流モデルを実装。

クロスチェーンユーティリティ

Algorand 系 Folks Finance が AERO を担保資産に採用し、Polygon・Ethereum でも運用可能に。今後も「Base = Aerodrome」ブランドを軸に拡張を図る。

■ ニュース解説

Aerodrome Finance は Base 成長のレバレッジとして機能し、Coinbase 公式統合や AI トークン流入が収益拡大を後押ししています。ロック率の高さとインフレ減衰設計が価格ボラティリティを和らげる一方、2025 年後半〜27 年にかけてのロック解除・競合 DEX のインセンティブ競争が中期リスクとして残ります。投資家は TVL/取引高/ロック比率 を定点観測し、Base ネットワークの採用ペースと照らし合わせてポジション調整を検討するのが賢明でしょう。